創業時の資金調達の仕方

社会人向け加工食品専門学校ピクルスアカデミー

ピクルスアカデミーの受講者の半分は全くの未経験者で、その中でもこれから起業をしようという方が沢山いらっしゃいます。

起業して事業を行うには当然ですが資金が必要になります。

どのくらいの資金が必要なのかは、その人の状況や、やりたい事によって千差万別なので一概には言えませんが、ある程度のまとまった資金は必要になります。

かくいう私も最初は国の創業補助金に応募をして300万円の資金を調達して事業を始めました。

この時の自己資金はなんと15万。

よく審査が通ったなと思います(笑)

私は最初は野菜の卸販売で事業を立ち上げており、加工品製造なんて全く考えていなかったので300万円も必要ではなかったのですが、工場はあったほうが今後使えるかな?という考えで事業計画書を作り補助金に応募しました。

私のように補助金を採択される事で事業資金を用意する方法もありますが、ほとんどの場合は「自己資金」、もしくは「融資」で調達するの2択になると思います。

そこで、これから起業するという方で、融資の調達を考えている方に私がおすすめしている調達先を紹介します。

それは「日本政策金融公庫」この一択です。

日本政策金融公庫とは政府系金融機関です。

全国の都道府県、市区町村にあります。

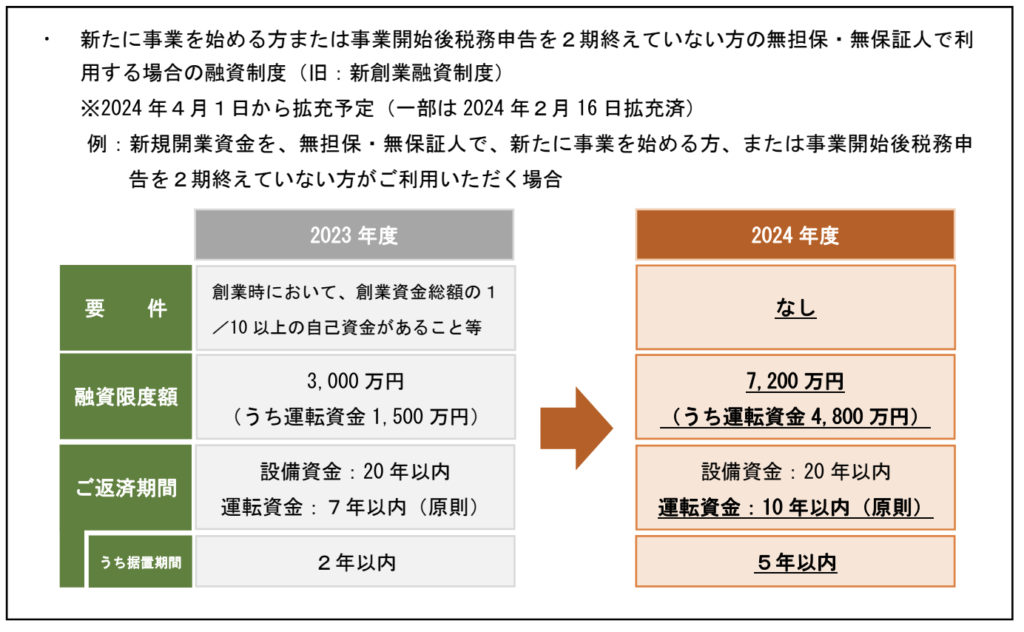

実は今年の4月1日に日本政策金融公庫(※以降は公庫)の創業融資にとんでもない改変がありました。

もともと公庫は新規事業者向けの開業資金の融資を積極的に行っており、金融機関から借りるよりもかなりハードルが低く、尚且つ返済負担も少ない条件で融資をしてくれていました。

それがさらに借りやすく、融資資金の上限も大幅にアップした「新創業融資制度」が発表されたのです。

下の図は旧制度と新制度の比較表です。

簡単にまとめると、この融資制度はの対象者は、

が対象になります。

そして、公庫の凄いところは「無担保、無保証人」で借りる事ができる、という点です。

通常、金融機関に融資を依頼する場合は連帯保証人など担保となるものが必要になるのですが、それも不要です。

凄くないですか?

さすが政府系金融機関。

では、旧制度と新制度の違いを説明します。

これは自己資金がなくても融資しますよ、という事です。

これまでは300万円借りたい場合、30万の自己資金を用意する必要があったのですがそれが不要になりました。

とは言え、自己資金はあった方が絶対に良いです。

要件からは自己資金が除外されたとは言え、審査する方も人間ですから当然あるに越したことはありません。

「お金ないけど起業したいから500万貸してください」という人と「起業の為に100万貯めたので500万貸してください」というのではあなたはどっちに融資したいですか?

これは融資金額の上限が2倍以上に引き上げられたということです。

ただし、いきなりなんの実績も何もない人が数千万の融資をお願いしても通るわけないので、まずは300万〜1,000万程度で計画を立てると良いかと思います。

また、公庫は「支店」と「本部」があり、みなさんの近くにある公庫は「支店」です。

支店と本部では決済権限枠が違います。

旧制度では支店の決済権限枠は1,000万円でしたが、新制度では事業開始前であれば3,000万まで引き上げられています。

また、事業開始後、2期以内である程度実績がある場合は6,000万まで上がりました。

これは返済期間が延長されたということです。

この中で特出すべきは、据え置き期間が「5年」に延長されたということです。

据え置き期間というのは元金の返済が猶予され、利息分だけ支払えばOKというものです。

なので「事業開始しても5年間は返済しなくていい」ということなんですね。

これめちゃくちゃ助かるんですよ。

事業を軌道に乗せるまでには時間は絶対にかかるので、この猶予は本当にありがたいです。

ここまでがざっくりとした改変内容です。

ただ、勘違いしてはいけないのが、「簡単に審査が通るわけではない」「審査が甘くなったとわけではない」ということです。

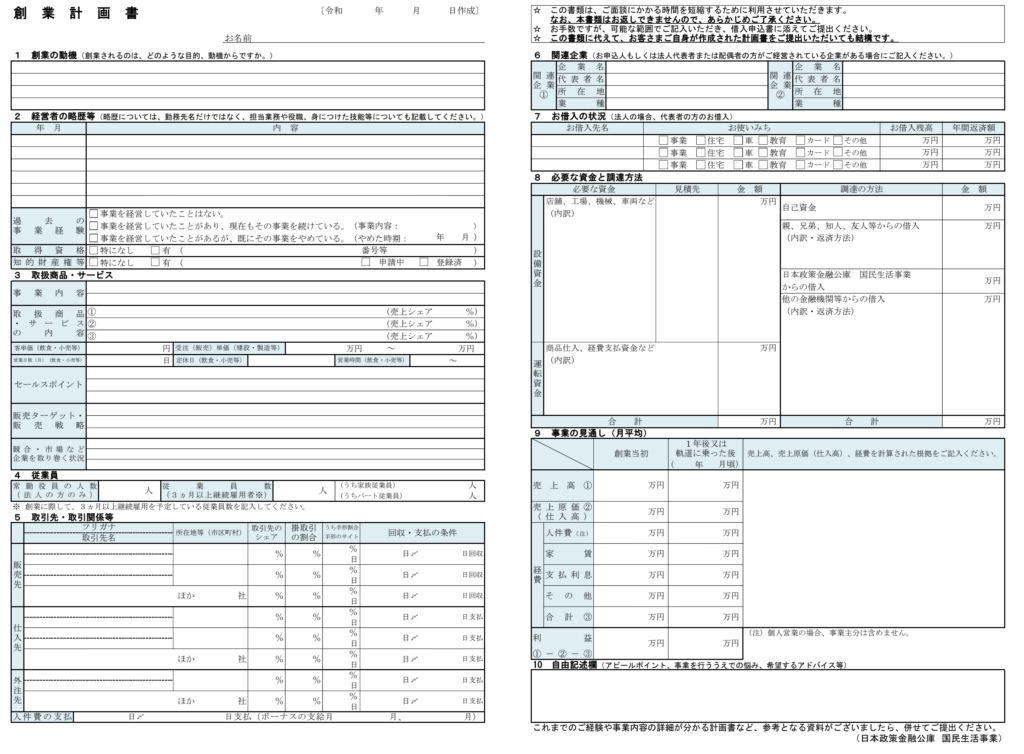

公庫に融資をお願いする際に、一番重要になるのが「事業計画書」です。

ほぼこれが全てだと言っても過言ではありません。

私もこれまで融資をお願いする際に何度も事業計画書を作成してきましたが、これでしか相手を説得することが出来ませんからね。

で、世の中にはこの事業計画書を代理で製作してくれる融資コンサルタントが存在します。

コンサルに丸投げすると成功報酬として手数料を支払えば申請自体を全て代理で行ってくれるのですが、事業計画書は絶対に自分で作ってください!

これは声を大にして言いたいです。

コンサルに頼めば採択の確率は上がるのですが、その手数料がもったいないから自分でやれと言っているのではありません。

自分の事業計画書すら作れない人間が起業をしたところで、事業を成功させることなんて絶対に出来ないと思っているからです。

粗くても、ツッコミどころ満載でもいいんです。

突き返されたらどこがダメだったか聞いて何度でも作り直せばいいんです。

いいですか?

審査するのは人間です。

あなたが公庫の人間だったらどんな人に融資をしたいですか?

こういうのがあった方がいいんじゃないか?こういうのを提出した方が説得力増すんじゃないか?

などあなたが思いつく事は全部正解です。

やらないより、やったほうが絶対にいいです。

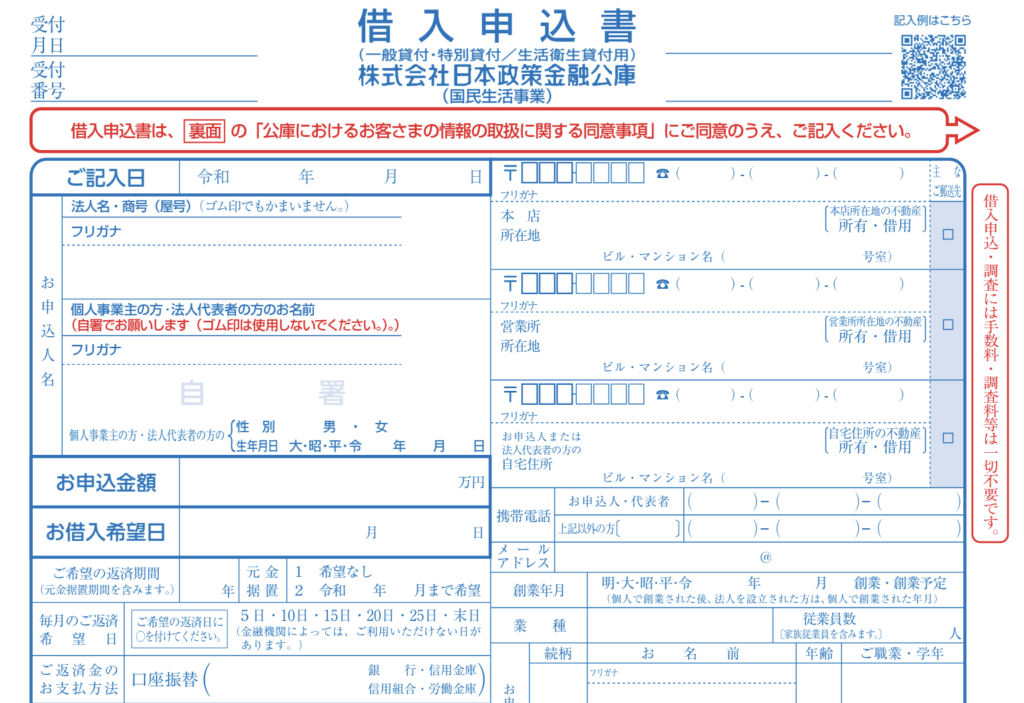

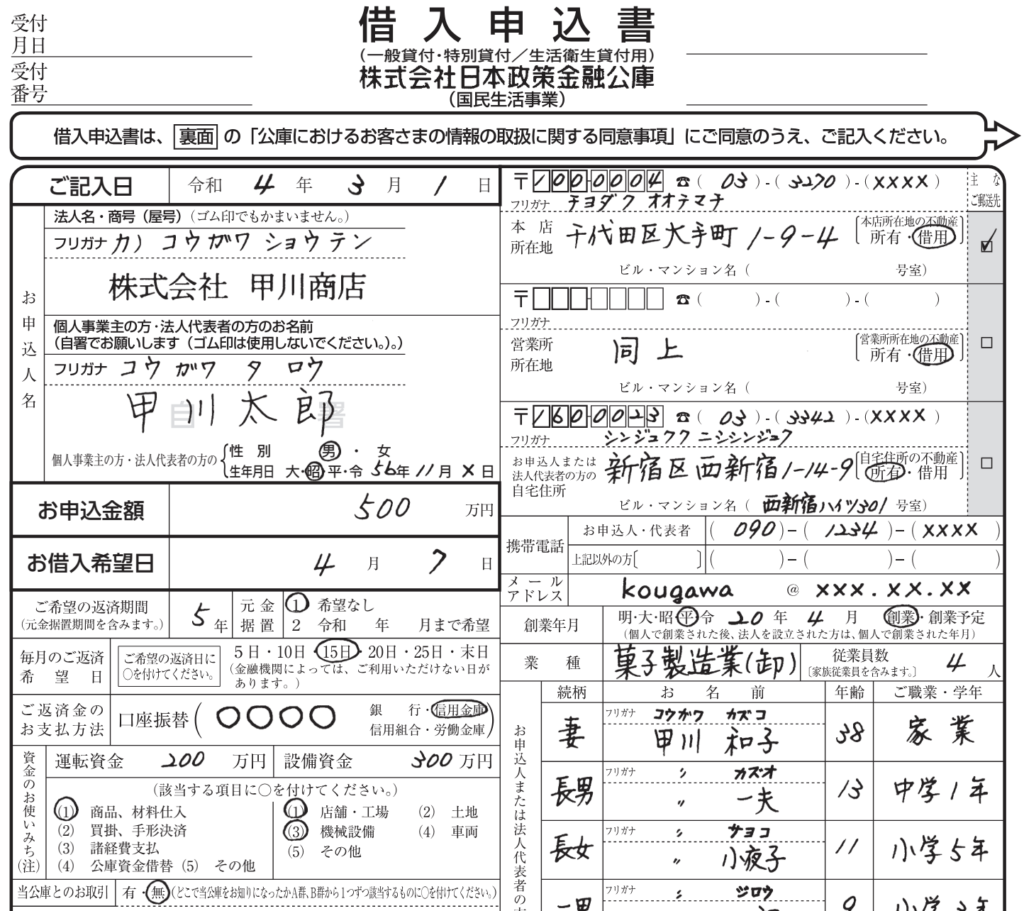

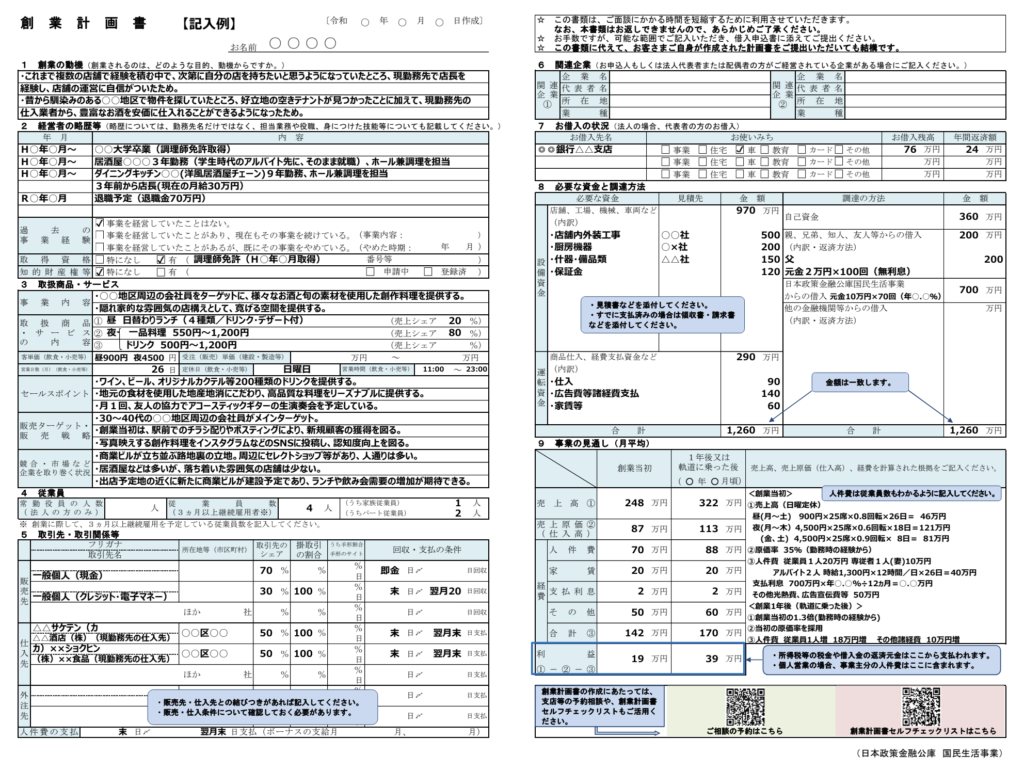

公庫の創業計画書のテンプレートのリンクを貼っておきます。

各書式ダウンロード一覧

https://www.jfc.go.jp/n/service/dl_kokumin.html

借入申込書

https://www.jfc.go.jp/n/service/pdf/mousikomi190701_dl.pdf

借入申込書記入事例

https://www.jfc.go.jp/n/service/pdf/kinyurei190701.pdf

創業計画書

https://www.jfc.go.jp/n/service/pdf/kaigyou00_240401b.pdf

創業計画書記入例

https://www.jfc.go.jp/n/service/pdf/kaigyourei01_240401c.pdf

新規開業資金について

https://www.jfc.go.jp/n/finance/search/01_sinkikaigyou_m.html

実は私が融資をお願いする際はこれ以外にも別途で事業計画書を何枚も作り提出してプレゼンをしています。

別にこれしか資料を提出してはいけない、という決まりはありません。

このやり方で私の融資の採択率は100%です。

一度も通らなかったことがありません。

ピクルスアカデミーの受講生は融資の採択率が高いのですが、理由は恐らく「事前に商品を完成させて、それを資料として提出しているから」です。

そうです、講座で学んだ商品をそのまま資料として提出しているのです。

「こういうものを作ろうと思います」という人と、「もう実際に商品は作っていて、細菌検査もクリアし、販売はできる状態です。なので、この事業の創業資金を融資してほしい」という人とでは事業の具体性も実現性も圧倒的な差があります。

これから創業する人は、相手に未来を具体的に想像させ、事業の可能性を感じてもらわなければなりません。

その為には脳みそに汗をかくくらい本気で考えて、自分のやりたい事を事業計画書に落とし込むしかないのです。

相手も人間なので、その熱意は伝わるもんですよ。

それと、自己資金だけでやっていける、という人も借りれるなら借りておいた方が絶対にいいですよ。

いざという時に資金が足りない、という局面はかなりの確率でやってきます。

その時に慌てて融資をお願いするのではなく、創業時の借りやすい段階でとりあえず借りておいて、使わずにプールしておけばいいのです。

これは本当におすすめです。

借りれる時に借りる、余裕のある時に借りておく。

これは事業を進める上での鉄則です。

頑張ってください!

.png)